ЕСН - Расчет Единого Социального Налога

Данная функция является частью надстройки MulTEx

ЕСН - Единый Социальный Налог. Хоть он и был отменен еще в 2010 году, многие привыкли называть социальные отчисления по старому - ЕСН. Полагаю почти каждый бухгалтер, который сталкивается с начислением зарплат знаком с методикой расчета отчислений для ЕСН и она вроде не так сложна, а с другой стороны - рассчитывать этот налог на каждого сотрудника отдельно не так просто. Все дело в том, что данный налог обязателен к уплате ежемесячно, а налоговая база к начислению ЕСН определяется на основании фактически начисленных сотруднику доходов нарастающим итогом. Т.е. в каждом последующем отчетном месяце финансового периода необходимо учитывать доходы предыдущих месяцев этого периода. И в зависимости от размера всех начислений размер ставки ЕСН может быть изменен. Если точнее, то размер ставки ЕСН должен быть снижен, если общая сумма начислений сотруднику за отчетный финансовый период превысила размер налоговой базы, установленный Налоговым кодексом. Я называю этот размер порогом. До 2014 года таких порогов было 2: первый порог составлял 280 000р., второй 600 000р. Исходя из этого ставки ЕСН менялись следующим образом:

- Если сумма начислений составила менее 280 000р., то ставка равна 30%

- Если сумма начислений составила более 280 000р., но меньше 600 000р. - ставка уменьшается до 10%

- Если сумма начислений превысила 600 000р. - ставка уменьшается до 2%

Однако в 2014 году ставки поменялись и остался только один порог:

- Если сумма начислений составила менее 624 000р., то ставка равна 30%

- Если сумма начислений превысила 624 000р., то ставка уменьшается до 10%

В 2015 году ставки поменялись, порог было решено оставить один, но отчисления стало необходимо разбивать:

- Если сумма начислений составила менее 711 000р., то ставка равна 27,1% (22% в ПФР и 5,1% в ФФОМС)

- Если сумма начислений превысила 711 000р., то ставка уменьшается до 15,1% (10% в ПФР и 5,1% в ФФОМС)

В 2016 году ставки поменялись в очередной раз и для ПФР и ФСС они различаются:

- ПФР - Если сумма начислений составила менее 796 000р., то ставка равна 22%, если превысила 796 000р. - 10%

- ФСС - Если сумма начислений составила менее 718 000р., то ставка равна 2,9%, если превысила 718 000р. - 0%

Сами по себе пороги учесть не проблема. Но если порог был превышен на "середине зарплаты" - то часть ЗП до превышения порога облагается налогом по ставке 27,1%, а вторая - 15,1%, что логично. Это и создает дополнительные проблемы при расчете налоговой части - высчитывание этих самых порогов для каждого месяца.

Например, сотрудник получает ежемесячно 100 000р. В первый месяц размер ЕСН должен составить 27,1% от доходов, т.е. 27 100р. На второй месяц сумма начислений будет уже 200 000р, что меньше порога в 711 000р., поэтому размер ставки ЕСН останется 27,1%, т.е. те же 27 100р. И так первые 7 месяцев. Однако на 8-ой месяц совокупный размер отчислений будет 800 000р., что превышает 711 000р. и размер ставки должен быть уменьшен до 15,1%. Но 11 000р. из 100 000р. за 8-ой месяц пока еще облагаются ставкой в 27,1%, а оставшиеся 89 000р. уже по сниженной ставке 15,1%. Поэтому ЕСН за 8-ой месяц составит:

Но зарплаты как правило у всех разные и не такие "ровные" (100 000). И если нет под рукой специализированных программ, то расчет ЕСН становится довольно долгим занятием.

Функция ЕСН поможет рассчитать этот налог быстро и без проблем. Она учитывает все эти нюансы и рассчитает необходимую для отчислений сумму налога на каждый месяц. При этом можно указать до двух пороговых сумм, что гарантирует возможность использования функции в будущем.

В случае с разбиением отчислений (на отчисления в ПФР по одним ставкам и в ФСС по другим) функцию необходимо применить два раза - один раз с указанием пороговых значений для ПФР и второй раз для пороговых значений ФСС. Далее при необходимости результаты можно просуммировать.

Все, что необходимо указать для использования функции - данные по ежемесячным доходам сотрудников, пороговые суммы, процентные ставки до превышения порога и после. Так же дополнительно можно указать исключение НДФЛ из расчета и процент НДФЛ, если он вдруг изменится. По умолчанию его указание не обязательно и он равен 13%.

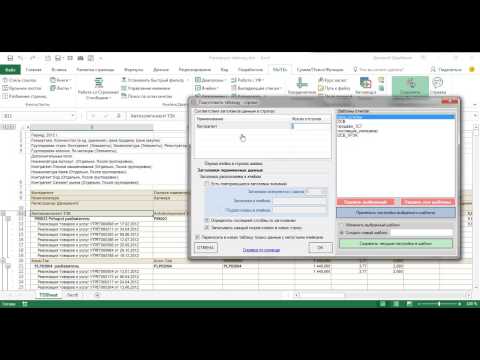

Вызов команды через стандартный диалог:

Мастер функций-Категория "MulTEx"- ЕСН

Вызов с панели MulTEx:

Сумма/Поиск/Функции - Финансовые - ЕСН

Синтаксис:

=ЕСН(

=ЕСН(

Доходы(

ДенПорог1(

ДенПорог2(

СтавкаДоП1(

СтавкаДоП2(

СтавкаПосле(

ИсключитьНДФЛ(

НДФЛ(

Подробнее про формулы массива: Что такое формула массива

Чуть подробнее про расположение данных. Данные о начислениях должны быть записаны в одну строку или столбец и идти в хронологическом порядке без пропусков месяцев. Пример расположения данных горизонтально(в строку) - Вариант1:

Расположение данных горизонтально(в строку) - Вариант2:

Расположение данных вертикально(в столбец):

Расскажи друзьям, если статья оказалась полезной: